Außenwirtschaftsbarometer Baden-Württemberg

- Entwicklungen und Aussichten für Baden-Württemberg

- Erwartungen der exportierenden Südwestindustrie

- Erwartungen der exportierenden Südwestindustrie: Blick in die Teilbranchen

- Erwartungen der exportierenden Südwestindustrie nach Weltregionen

- Außenhandelsstatistik BW: Erstes Quartal 2025

- Methodische Erläuterungen

Entwicklungen und Aussichten für Baden-Württemberg

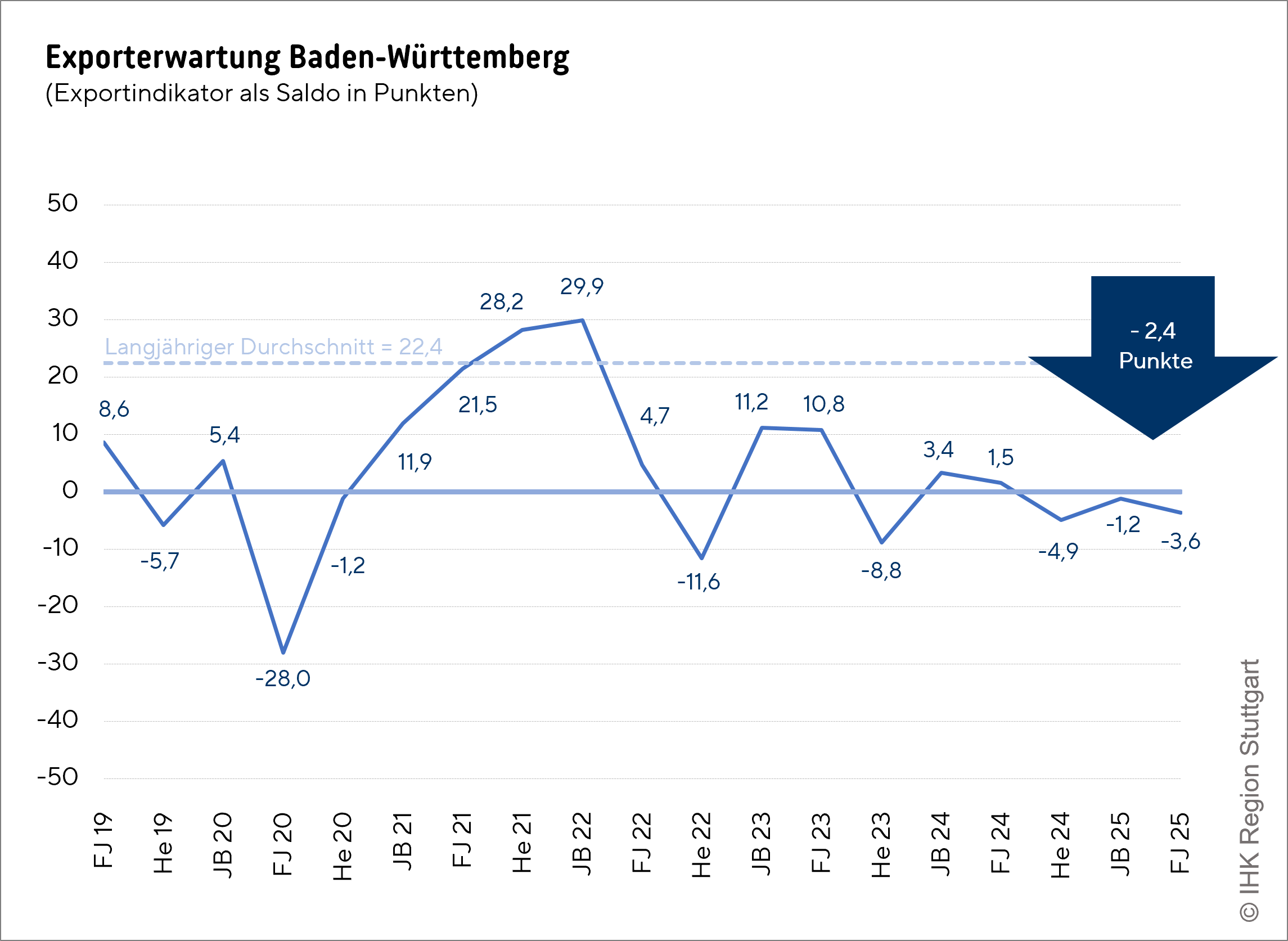

Die Stimmung unter den exportorientierten Südwestunternehmen hat sich wieder etwas verschlechtert.

Aktuell ist der Welthandel von politischen Unsicherheiten geprägt. Insbesondere die Spannungen zwischen den großen Wirtschaftsmächten, wie den USA und China, sowie eine zunehmende protektionistische Handelspolitik gefährden die Zusammenarbeit und somit die Stabilität der globalen Wirtschaft. Vor diesem Hintergrund hat der Internationale Währungsfonds (IWF) im April seine Prognosen nach unten korrigiert. So wird für das Jahr 2025 nun nur noch ein globales Wachstum von 2,8 Prozent erwartet, zuvor lag die Schätzung im Januar noch bei 3,3 Prozent.

Europa befindet sich mitten in diesen globalen Konflikten. Die Konjunkturaussichten verschlechtern sich. Nicht zuletzt aufgrund des volatilen handelspolitischen Umfelds. Das Wechselspiel aus Androhungen, Einführung und Rücknahme neuer Handelsbarrieren durch die US-Regierung unter Donald Trump erschwert die Planbarkeit und belastet das internationale Geschäft. Schätzungen des IWF zufolge wird das Wirtschaftswachstum in der Eurozone im Jahr 2025 nur noch bei 0,8 Prozent liegen. Auch die Prognosen für Deutschland sind ernüchternd. Für das kommende Jahr wird sogar ein Nullwachstum erwartet.

Als exportorientiertes Bundesland ist Baden-Württemberg eng mit den internationalen Märkten verflochten, vor allem mit den Vereinigten Staaten. Ein großer Teil (2024: 22 Prozent) der deutschen Ausfuhren in die USA stammt aus dem Südwesten. Wie sich die derzeitigen Rahmenbedingungen auf die wirtschaftliche Lage und die Geschäftserwartungen der Unternehmen auswirken, zeigt die aktuelle IHK-Konjunkturumfrage:

Geschäftslage: Die Einschätzung der aktuellen Geschäftssituation hat sich seit Jahresbeginn kaum verändert. Eine eindeutige Entwicklungstendenz ist nicht erkennbar. 26 Prozent der Befragten beurteilen ihre Lage als gut, wohingegen 22 Prozent eine negative Einschätzung abgeben. Die nahezu ausgeglichene Verteilung zwischen positiven und negativen Rückmeldungen führt zu einem Saldo von lediglich rund vier Punkten. Die Südwestwirtschaft scheint auf der Stelle zu treten. Eine spürbare Dynamik bleibt weiterhin aus.

Geschäftserwartungen: Die Zukunftserwartungen der Südwestfirmen bleiben zwar verhalten, doch der zuvor ausgeprägte Pessimismus hat leicht nachgelassen. So befürchten 24 Prozent der Umfrageteilnehmer, dass sich ihre Geschäftslage in den kommenden Monaten verschlechtern wird. Demgegenüber rechnen 18 Prozent mit einer Verbesserung. Der Großteil (58 Prozent) erwartet eine gleichbleibende Situation. Entsprechend verbessert sich der Saldenwert von minus 12,5 auf minus fünf Punkte.

Geschäftsrisiken: Aus Sicht der baden-württembergischen Unternehmen dominieren nach wie vor inländische Faktoren das Risikobild. An erster Stelle steht die schwache Inlandsnachfrage, die mit 64 Prozent der Nennungen als größtes Risiko wahrgenommen wird. Auch strukturelle Herausforderungen am heimischen Standort bestehen fort. Steigende Arbeitskosten (55 Prozent), hohe Energie- und Rohstoffpreise (48 Prozent) sowie ein anhaltender Fachkräftemangel (43 Prozent) belasten die Firmen weiterhin. Zudem gewinnen geopolitische Spannungen zunehmend an Bedeutung. Mit 42 Prozent der Nennungen erreichen sie ein ähnliches Niveau wie der Fachkräftemangel.

Exporterwartungen: Unter den international tätigen Unternehmen hat sich die Stimmung erneut eingetrübt. Nur 21 Prozent der Befragten blicken in den kommenden Monaten optimistisch auf ihr Exportgeschäft, während 25 Prozent das Gegenteil erwarten. Der Frühindikator fällt auf rund minus vier Punkte.

Fazit: Im Südwesten bleibt die wirtschaftliche Situation insgesamt angespannt. Die Unternehmen zeigen sich in ihren Einschätzungen verhalten. Vor allem binnenwirtschaftliche Faktoren wirken sich weiterhin negativ aus. Darüber hinaus trüben geopolitische Konflikte das Auslandsgeschäft ein.

Erwartungen der exportierenden Südwestindustrie

Die Indikatoren zeigen per Saldo erneut eine Verbesserung. Trotz dieser positiven Entwicklung verbleiben die Werte weiterhin im negativen Bereich.

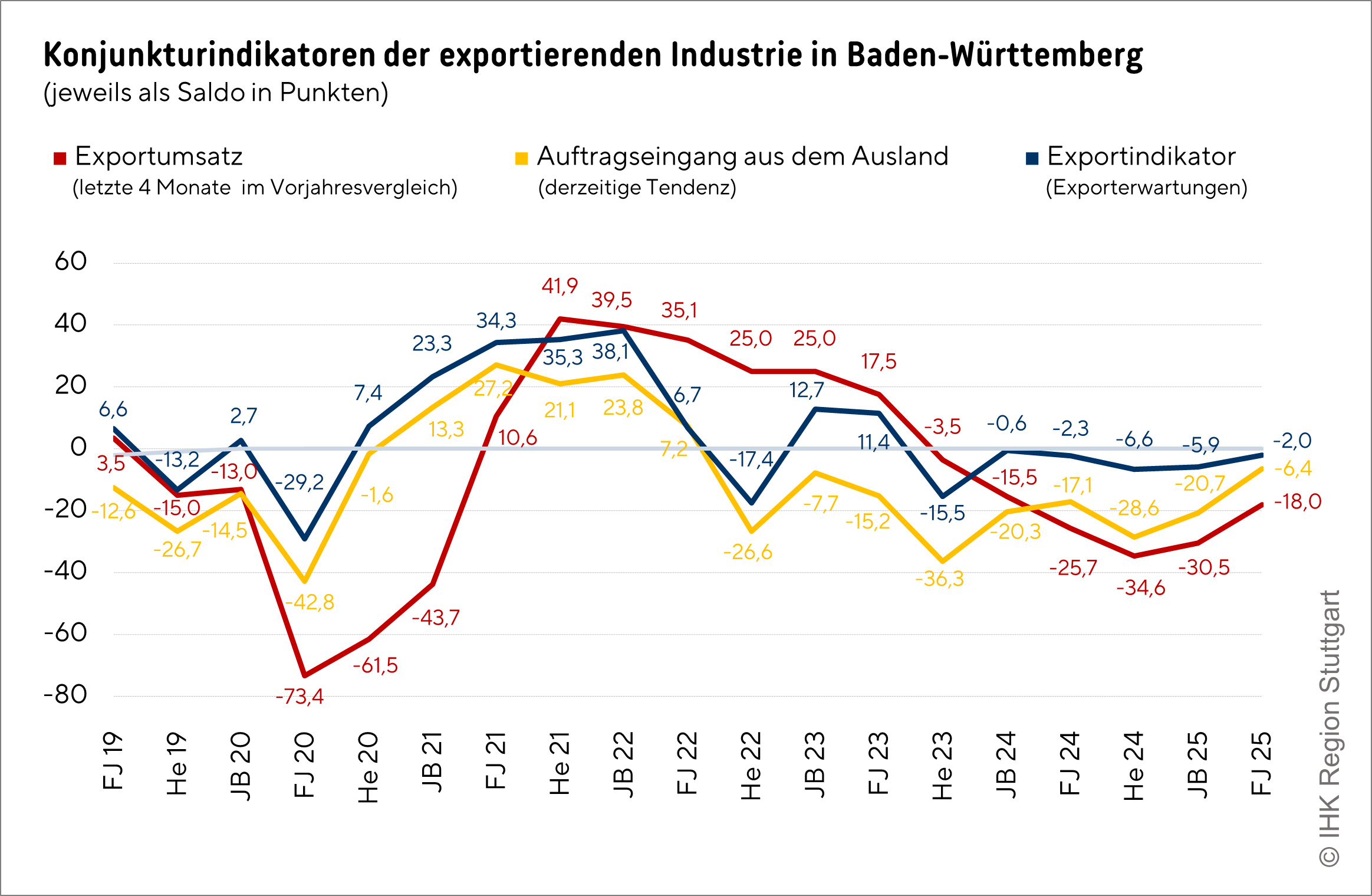

Der Außenhandel ist und bleibt ein zentraler Pfeiler der baden-württembergischen Wirtschaft. Selbst in Zeiten, in denen das internationale Geschäft deutlich zurückgegangen ist, wurden 50 bis 60 Prozent des Industrieumsatzes im Ausland erwirtschaftet. Zwar ist die Schwächephase der vergangenen Jahre noch nicht vorüber, doch die Indikatoren zeigen, dass die negative Dynamik wieder etwas nachgelassen hat.

Exportumsätze: Für die Mehrheit der Industrieunternehmen ist der Umsatz aus dem Auslandsgeschäft gesunken. 42 Prozent der Befragten geben an, dass ihr Exportumsatz in den letzten vier Monaten niedriger war als im Vorjahr. Es gibt jedoch auch Anzeichen für eine leichte Verbesserung: Insgesamt melden weniger Betriebe einen Rückgang als bei den letzten Umfragen und beinahe ein Viertel (24 Prozent) verzeichnet sogar steigende Exportumsätze. Der Saldenwert steigt somit von minus 30,5 auf minus 18 Punkte, bleibt aber imemr noch im negativen Bereich.

Ausländische Auftragseingänge: Die Nachfrage nach Industriewaren aus dem Südwesten bleibt weiterhin gedämpft. 28,5 Prozent der Betriebe berichten von rückläufigen Bestellungen aus dem Ausland. Der Auftragsrückgang fällt jedoch weniger stark aus als zuvor. Für knapp die Hälfte (49 Prozent) der Unternehmen entwickeln sich die ausländischen Auftragseingänge gleichbleibend, während rund 22 Prozent sogar Zuwächse verzeichnen. Der Saldo aus positiven und negativen Rückmeldungen steigt auf rund minus sechs Prozentpunkte.

Exporterwartungen: Die Stimmung im Exportgeschäft bleibt überwiegend negativ, doch der Pessimismus hat im Vergleich zu den Vorumfragen spürbar nachgelassen. Mit 27,5 Prozent liegt der Anteil der Skeptiker nur noch leicht über dem der Optimisten (25,5 Prozent). Der Saldo verbessert sich auf minus zwei Punkte. Obwohl die Erwartungen noch eingetrübt sind, wird das Auslandsgeschäft schon weniger kritisch gesehen.

Erwartungen der exportierenden Südwestindustrie: Blick in die Teilbranchen

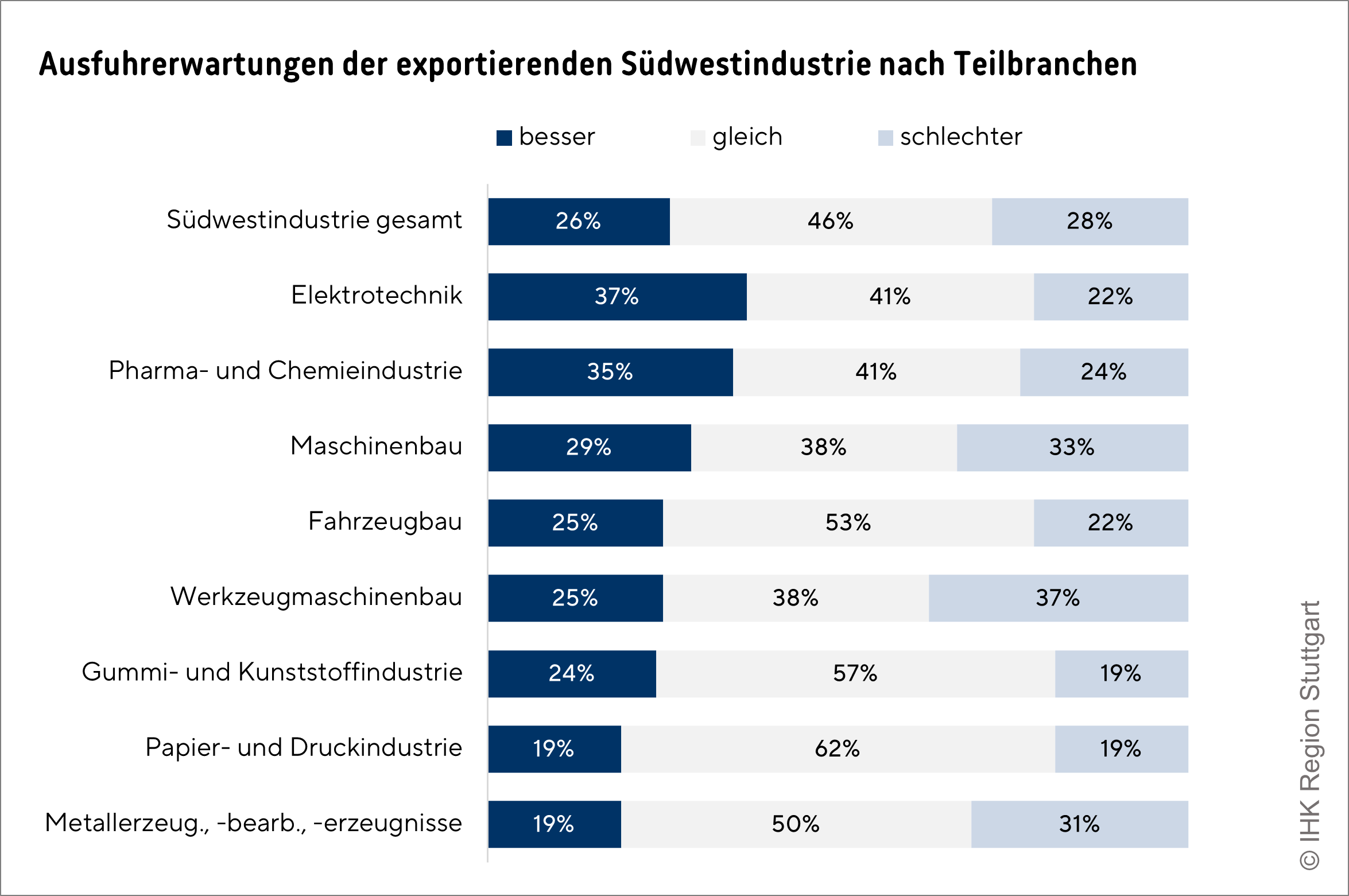

Die Branchen Elektrotechnik sowie Pharma und Chemie zeigen die optimistischsten Exporterwartungen.

Im ersten Quartal 2025 präsentierte sich die konjunkturelle Lage der Südwestindustrie gedämpft. Laut dem Statistischen Landesamts Baden-Württemberg gingen sowohl die industrielle Erzeugung als auch die Erlöse im Vergleich zum Vorjahreszeitraum zurück. Der preis- und arbeitstäglich bereinigte Umsatz verringerte sich zwischen Januar und März um 3,3 Prozent. Dabei fiel der Rückgang im Inland deutlich stärker aus als im Ausland. Auch die Produktionsleistung blieb mit einem Minus von 2,2 Prozent hinter dem Niveau des Vorjahres zurück. Trotz dieser rückläufigen Tendenzen gibt es ein positives Signal: Die Auftragseingänge nahmen insgesamt leicht um 0,8 Prozent zu. Treiber dieser Entwicklung war die gestiegene Nachfrage aus dem Ausland.

Angesichts der aktuellen wirtschaftlichen Situation stellt sich nun die Frage, wie sich das internationale Geschäft künftig entwickeln wird. Die Rückmeldungen der Industrieunternehmen in Baden-Württemberg sind gemischt, wobei die skeptischen Stimmen leicht überwiegen (Saldo: minus zwei Punkte). Eine differenzierte Branchenbetrachtung zeigt Unterschiede in den Zukunftserwartungen für das Auslandsgeschäft:

Elektrotechnikbranche: Die Hersteller in der Elektroindustrie sind besonders zuversichtlich, was die Entwicklung ihrer Exportgeschäfte betrifft. Die Erwartungen für die kommenden zwölf Monate haben sich im Vergleich zur Umfrage zu Jahresbeginn deutlich verbessert. 37 Prozent der Unternehmen rechnen mit einem Anstieg ihrer Ausfuhren, während 22 Prozent einen Rückgang befürchten. Trotz der überwiegend positiven Stimmung bleibt das internationale Umfeld herausfordernd. So sehen mehr als die Hälfte der Betriebe geopolitische Spannungen (58 Prozent) sowie eine nachlassende Auslandsnachfrage (54 Prozent) als ernstzunehmende Risiken. Die Zuversicht könnte durch diese Faktoren wieder gebremst werden.

Pharma- und Chemiebranche: Die Unternehmen der pharmazeutischen und chemischen Industrie blicken weiterhin optimistisch auf ihr Auslandsgeschäft. Rund 35 Prozent der Befragten gehen von einem Exportwachstum aus, während knapp ein Viertel (24 Prozent) eine Abnahme prognostiziert. Die optimistische Haltung spiegelt sich auch in der Einschätzung der Auftragseingänge aus dem Ausland wider. Hier zeichnet sich eine positive Tendenz ab. Gleichzeitig rücken internationale Unsicherheiten und globale Konflikte zunehmend in den Fokus der Risikoeinschätzung. Inzwischen sehen rund 50 Prozent der Firmen darin eine Belastung, die sich spürbar auf ihre Geschäftstätigkeiten auswirkt.

Automobilbranche: Im Fahrzeugbau halten sich positive und negative Einschätzungen fast die Waage, wobei die Optimisten leicht in der Überzahl sind. Etwa 25 Prozent der Unternehmen sind davon überzeugt, dass ihre Ausfuhren steigen werden, während 22 Prozent eine rückläufige Entwicklung erwarten. Dies deutet auf eine insgesamt vorsichtige Einschätzung der langfristigen Aussichten hin, insbesondere vor dem Hintergrund anhaltender globaler Unsicherheiten. Die Sorge um politische Konflikte hat im Vergleich zur letzten IHK-Konjunkturumfrage deutlich zugenommen. So betrachten die Automobilhersteller geopolitische Spannungen als ein zentrales Geschäftsrisiko (63 Prozent der Nennungen).

Metall- und Maschinenbaubranche: Die Stimmung bei den Maschinenbauern, insbesondere bei den Werkzeugmaschinenherstellern, sowie bei den Unternehmen der Metallerzeugung, -be- und -verarbeitung ist derzeit spürbar pessimistisch. Die Mehrheit geht davon aus, dass das Exportvolumen in den nächsten zwölf Monaten eher ab- als zunehmen wird. Die Unsicherheit auf den internationalen Märkten und die rückläufige Nachfrage aus dem Ausland gewinnen unter den Geschäftsrisiken zunehmend an Bedeutung, stellen aber nicht das Hauptrisiko dar. Die größte Herausforderung der Betriebe ist die schwache Binnennachfrage.

Weitere Branchen: In der Gummi- und Kunststoffindustrie sowie in der Papier- und Druckindustrie werden die Exportaussichten zurückhaltend beurteilt. Allerdings sehen die Firmen auch die größten Herausforderungen im Inland. Vor allem die hohen Energie- und Rohstoffpreise machen der Branche zu schaffen. Risiken im internationalen Umfeld werden zwar wahrgenommen, spielen aber eine untergeordnete Rolle.

Erwartungen der exportierenden Südwestindustrie nach Weltregionen

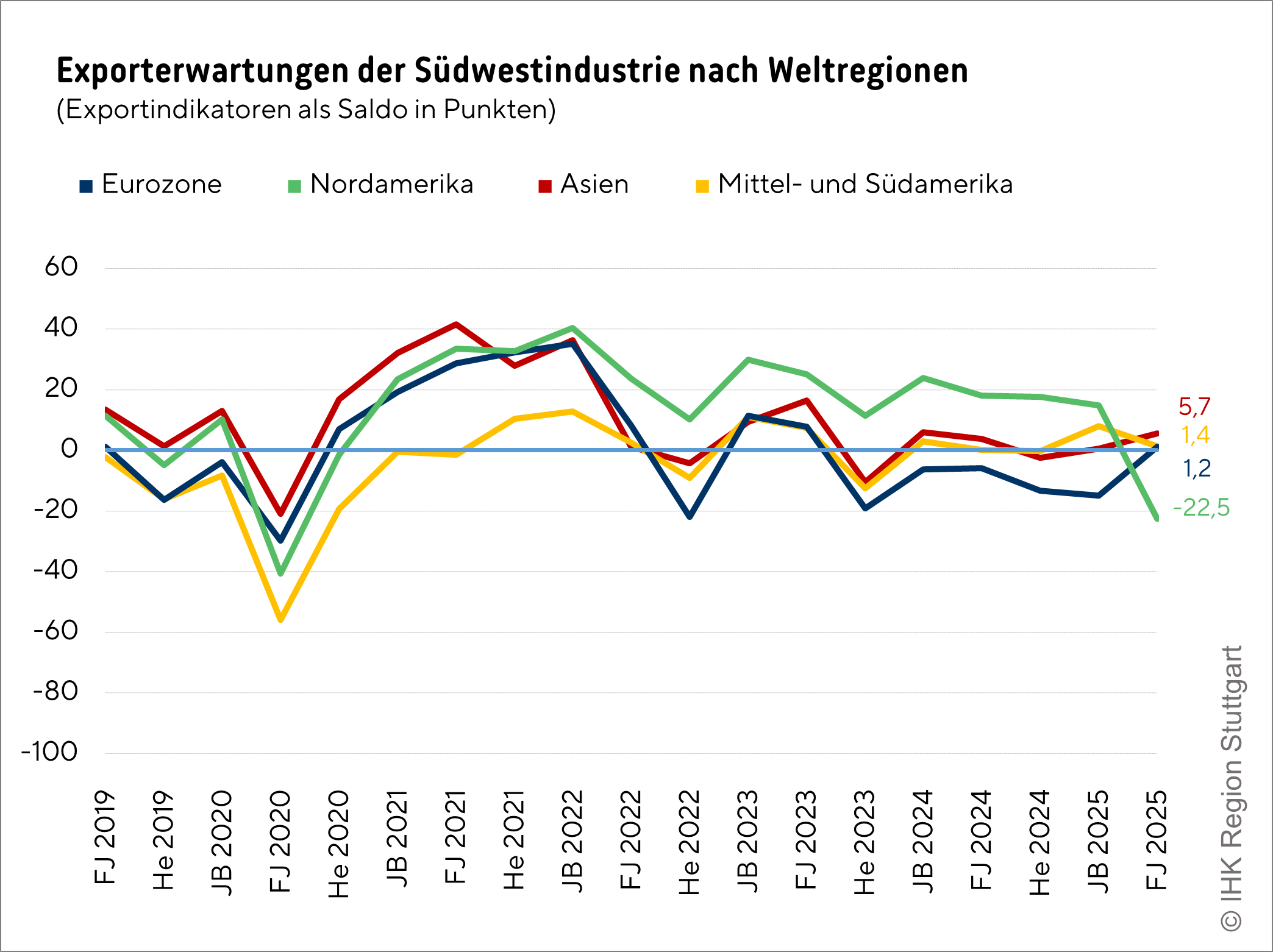

Während die Exportaussichten für Nordamerika sinken, steigen sie in Asien und der Eurozone.

Nordamerika: Die Erwartungen für den nordamerikanischen Kontinent sind stark eingebrochen. Unter allen Weltregionen sind die Industriebetriebe hier am pessimistischsten. Lediglich 19 Prozent der befragten Firmen rechnen in den kommenden Monaten mit einem Anstieg ihrer Ausfuhren. 40 Prozent erwarten eine unveränderte Entwicklung, während 41 Prozent sogar mit einem Rückgang kalkulieren. Zuletzt waren die Exporterwartungen für Nordamerika im Jahr 2020 zur Zeit der COID-19-Pandemie negativ. Damals war Donald Trump auch im Amt und verfolgte das Ziel, das Handelsdefizit der USA zu reduzieren. Länder mit hohen Exportüberschüssen gerieten dabei besonders ins Visier seiner Handelspolitik. Mit seiner Rückkehr hat Trump diesen Kurs nun weiter verschärft. Der Einsatz von Zöllen als Druckmittel hat die geopolitischen Spannungen deutlich verschärft. Selbst die direkten Nachbarn Kanada und Mexiko blieben davon nicht verschont. Die wirtschaftliche Integration Nordamerikas leidet unter diesen Entwicklungen, ebenso wie das Vertrauen der Unternehmen, die auf verlässliche Rahmenbedingungen angewiesen sind.

Vereinigte Staaten: Die Mehrheit der Befragten sieht die zukünftige Situation in den USA kritisch. 53 Prozent der Südwestunternehmen gehen davon aus, dass die Ausfuhren in die USA künftig zurückgehen werden. Ein Drittel erwartet eine gleichbleibende Situation und nur 14 Prozent der Firmen glauben an einen Anstieg. Sollte die protektionistische Außenhandelspolitik der Vereinigten Staaten fortgeführt werden, befürchten viele Industriebetriebe negative Folgen. 63 Prozent gaben an, dass sie in einem solchen Fall die Zollkosten an ihre Kunden weitergeben müssten. 58 Prozent würden ihre Exporte in die USA reduzieren und 23 Prozent sehen eine zunehmende Konkurrenz durch Produkte aus Drittstaaten. Nach der IHK-Konjunkturumfrage machen die Exporte in die USA derzeit 7,2 Prozent des Gesamtumsatzes der Südwestunternehmen aus.

Süd- und Mittelamerika: Im Dezember 2024 erzielten die Europäische Union und die Mercosur-Staaten eine politische Einigung. Dies führte in der Konjunkturumfrage zu Jahresbeginn zu einem Aufschwung der Exporterwartungen. Seither hat sich die Dynamik jedoch etwas abgeschwächt, da es voraussichtlich noch einige Zeit dauern wird, bis das Abkommen ratifiziert und in Kraft tritt. Laut der aktuellen Umfrage schwanken die Ausfuhrprognosen für Lateinamerika (ohne Mexiko) zwischen optimistischen und pessimistischen Einschätzungen. 19 Prozent der Industriefirmen setzten auf einen Anstieg der Exporte, während 17 Prozent von einem rückläufigen Auslandsgeschäft ausgehen. Der Großteil der befragten Unternehmensvertreter vermutet, dass der Handel auf dem bisherigen Niveau verbleibt.

Eurozone: Da die USA eine protektionistische Handelspolitik verfolgen, richten viele Betriebe ihren Blick nun wieder verstärkt auf Europa. In der Eurozone deutet sich womöglich ein Stimmungsumschwung an. Während die Erwartungen in der Vorumfrage noch überwiegend negativ ausfielen, zeigt sich nun ein ausgewogeneres Bild. 24,5 Prozent der Befragten äußern sich optimistisch, wohingegen 23,3 Prozent pessimistisch sind. Damit ergibt sich ein leicht positiver Saldo von 1,2 Punkten. Im Vergleich zum letzten Saldenwert von rund minus 15 Prozentpunkten ist das ein deutlicher Sprung. Das Vertrauen in den europäischen Markt kehrt zurück, wenn auch nur zaghaft.

Eurozone: Da die USA eine protektionistische Handelspolitik verfolgen, richten viele Betriebe ihren Blick nun wieder verstärkt auf Europa. In der Eurozone deutet sich womöglich ein Stimmungsumschwung an. Während die Erwartungen in der Vorumfrage noch überwiegend negativ ausfielen, zeigt sich nun ein ausgewogeneres Bild. 24,5 Prozent der Befragten äußern sich optimistisch, wohingegen 23,3 Prozent pessimistisch sind. Damit ergibt sich ein leicht positiver Saldo von 1,2 Punkten. Im Vergleich zum letzten Saldenwert von rund minus 15 Prozentpunkten ist das ein deutlicher Sprung. Das Vertrauen in den europäischen Markt kehrt zurück, wenn auch nur zaghaft.

Asien: Der Exportindikator für den asiatischen Raum hat sich gegenüber der letzten Befragung verbessert und liegt mit einem Saldowert von rund sechs Punkten deutlich über dem Durchschnitt der baden-württembergischen Industrieunternehmen, der derzeit bei minus zwei Punkten liegt. Grund dafür ist, dass nun weniger Betriebe mit einem Rückgang ihrer Exporte rechnen (21 Prozent) und mehr von einer gleichbleibenden Nachfrage ausgehen (53 Prozent). Der Anteil der Firmen, die einen Zuwachs der Warenausfuhren erwarten, bleibt mit 26 Prozent beinahe unverändert. Insgesamt sind die internationalen Südwestunternehmen also vorsichtig, wenn es um die asiatische Region angeht. Dennoch verzeichnet Asien unter allen Weltregionen die besten Exporterwartungen.

China: Die Unternehmen zeigen sich beim Chinageschäft uneins. Ein Viertel (25 Prozent) der Befragten sehen ihre Ausfuhren in den nächsten zwölf Monaten rückläufig. Nahezu der gleicher Anteil (24 Prozent) geht von einer positiven Geschäftsentwicklung aus. Die Mehrheit (51 Prozent) sieht derzeit keine Veränderungen. Die Verteilung deutet darauf hin, dass die exportorientierten Firmen verunsichert sind. Viele warten aktuell ab und halten sich mit ihrer Zukunftsbewertung zurück.

Außenhandelsstatistik BW: Erstes Quartal 2025

Laut dem Statistisches Landesamt zeigte sich im ersten Quartal eine leichte Veränderung im baden-württembergischen Außenhandel. Erstmals seit zwei Jahren verzeichnete das Exportgeschäft (nominal betrachtet) keinen weiteren Rückgang. Stattdessen blieb das Ausfuhrvolumen mit 61,6 Milliarden Euro auf dem Niveau des Vorjahresquartals. Auf Bundesebene fiel die Entwicklung sogar leicht positiv aus. Die deutschen Exporte legten um 0,6 Prozent zu und erreichten einen Wert von 395,5 Milliarden Euro.

Auch die Einfuhren sind gestiegen, zumindest im gesamtdeutschen Vergleich. Zwischen Januar und März importierte die Bundesrepublik Waren im Wert von 395,4 Milliarden Euro. Das entspricht einem Zuwachs von fünf Prozent gegenüber dem gleiche Vorjahreszeitraum. In Baden-Württemberg hingegen blieben die Importe leicht hinter dem Vorjahr zurück, nämlich um 0,7 Prozent.

Trotz der handelspolitischen Konflikte konnten die Vereinigten Staaten ihre Rolle als wichtigster Handelspartner Baden-Württembergs behaupten. Zwar gingen die Exporte in die USA im Vergleich zum Vorjahresquartal erneut zurück (minus 1,8 Prozent), doch damit setzt sich lediglich ein seit zwei Jahren bestehender Abwärtstrend fort.

Methodische Erläuterungen

IHK-Konjunkturberichte: Die IHKs in Baden-Württemberg befragen dreimal jährlich eine repräsentative Auswahl ihrer Mitgliedsunternehmen zur Wirtschaftslage und ihren Erwartungen. Dieses Außenwirtschaftsbarometer basiert auf der Konjunkturumfrage vom April bis Mai 2025, an der sich 3.676 Südwestunternehmen aus allen Branchen, Größenklassen und Landesteilen beteiligt haben.

IHK-Konjunkturindikatoren: Sie werden als Salden der positiven und negativen Antworten ermittelt und können zwischen minus und plus 100 Punkten liegen. Die Differenz zeigt, inwieweit zuversichtliche oder kritische Erwartungen überwiegen.